Cuando se trata de invertir nuestro dinero, mientras más información tenemos mejor. Porque el mundo de las inversiones es demasiado amplio, con muchos detalles donde mirar y, aún así, no hay una inversión perfecta o exenta de riesgos. Sin embargo, si deseas que este proceso de revisión sea un poco más fácil, debes saber más sobre Morningstar. Esta empresa líder en el análisis financiero ha ayudado a particulares y profesionales desde hace décadas. Te contamos más sobre qué es Morningstar, cómo funciona y cómo puede ser de ayuda a la hora de invertir. ¡Sigue leyendo!

- Qué es Morningstar

- Cómo funciona Morningstar

- Cómo se hace el rating de Morningstar

- ¿Por qué hay fondos sin estrellas Morningstar?

- Consejos para utilizar Morningstar

- Quiénes pueden utilizar Morningstar

Qué es Morningstar

Morningstar es una empresa líder en el análisis financiero y la investigación de fondos de inversión. Fue fundada en 1984 por Joe Mansueto, y desde entonces se ha convertido en un referente mundial en el sector financiero. Aunque su página web está enfocada en el mercado global, la web de Morningstar España es la filial que opera en nuestro país desde 2001, con análisis adaptados al mercado local.

Cómo funciona Morningstar

El objetivo principal de Morningstar es ofrecer información clara y detallada que ayude a los inversores, tanto particulares como profesionales, en la toma de decisiones. Por eso, funciona recopilando y analizando los datos de una variedad de productos de inversión, incluidos fondos, ETFs, acciones, bonos, mercados de capitales privados o datos de mercados en tiempo real. Su base de datos es una de las más completas, con más de 500.000 activos en la actualidad, por eso se ha convertido en un referente para el análisis financiero.

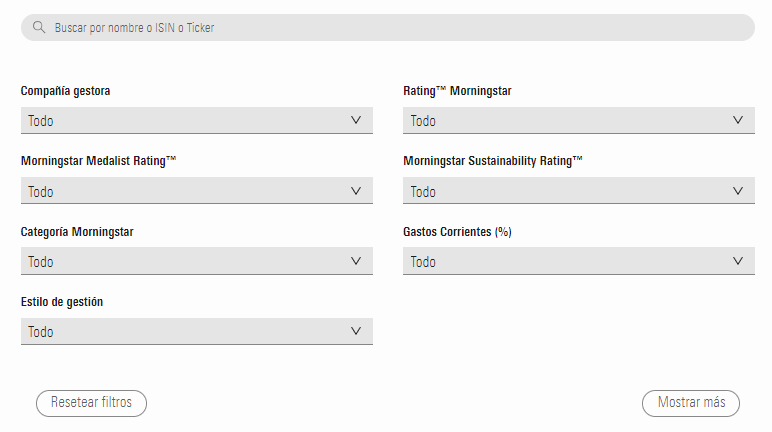

Además, Morningstar organiza toda esta información en categorías basadas en su tipo, perfil del inversor, gastos o comisiones de cada producto, o rentabilidad. Por lo que las personas pueden personalizar sus búsquedas y análisis para adaptarlos a sus objetivos específicos de inversión, ya sea que quieran diversificar la cartera, comparar fondos o simplemente verificar cómo van sus inversiones.

Con base en toda esta clasificación e información, Morningstar elabora su propio rating para simplificar el proceso de evaluación de los fondos de inversión, a través de un sistema de calificación de estrellas.

Cómo se hace el rating de Morningstar

El Morningstar Rating es un sistema que clasifica los fondos de inversión en una escala de una a cinco estrellas, siendo cinco estrellas la calificación más alta y una estrella la más baja. Pero, ¿cómo llega Morningstar a esta calificación?

El rating de Morningstar se basa exclusivamente en un análisis cuantitativo, centrado en cómo ha rendido un fondo a lo largo del tiempo y el riesgo que tomó el fondo para obtener los rendimientos. Cada mes, Morningstar actualiza estos cálculos utilizando datos de los últimos tres años, para asegurar que las evaluaciones son lo más actuales posibles. Después, compara el fondo con otros en la misma categoría (porque no tendría sentido comparar un fondo de renta fija con uno de renta variable, por ejemplo). Finalmente, los fondos se ordenan de mayor a menor según sus puntuaciones finales, y se les asigna una calificación de entre una y cinco estrellas.

Es importante destacar que este sistema es puramente numérico, por lo que no incluye factores subjetivos ni valoraciones cualitativas. Es decir, no tiene en cuenta otros factores igualmente importantes a la hora de hacer una inversión, como el contexto social o político.

Aunque este sistema es una forma rápida y fácil de ver si un fondo ha tenido un buen desempeño en el pasado, Morningstar subraya que no es una garantía de que lo seguirá haciendo en el futuro. Es decir, aunque con los datos históricos se puede hacer un análisis predictivo y proyectar un comportamiento futuro, no quiere decir que este se vaya a cumplir; porque siempre hay que tener en cuenta que rentabilidades pasadas no garantizan rentabilidades futuras.

Cómo se divide el rating de Morningstar

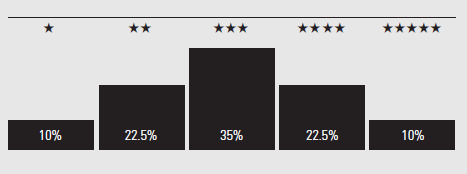

En el sistema de rating de Morningstar, el 10% de los fondos mejor puntuados reciben cinco estrellas, y el 22,5% de los fondos que siguen en la clasificación obtienen cuatro estrellas. El siguiente 35% recibe tres estrellas, mientras que el 22,5% de los fondos ubicados en la parte baja de la tabla son calificados con dos estrellas. Finalmente, el 10% con las puntuaciones más bajas recibe una estrella. Sin embargo, como veremos más adelante, también puede haber fondos de inversión con cero estrellas.

Ten en cuenta que estos porcentajes se ajustan a la cantidad de productos que haya en el ranking. Es decir, si son 300 productos en el rating, solo 30 recibirán una clasificación de cinco estrellas, pero si son 200, solo la recibirán 20.

¿Por qué hay fondos sin estrellas Morningstar?

Como comentamos, es posible que encuentres fondos de inversión que tengan cero estrellas, pero esto no significa que sean más arriesgados o no. Como explica la propia web, hay situaciones específicas en las que Morningstar no puede asignar un rating a un fondo. Por ejemplo, cuando el fondo tiene menos de tres años de existencia, por lo que no hay suficiente historial para evaluar su rendimiento de forma confiable. También puede ocurrir que no haya suficiente información disponible para clasificar el fondo dentro de una de las categorías establecidas por Morningstar.

Otro motivo es cuando el fondo ha experimentado cambios importantes en su estrategia de inversión, por lo que el historial de rendimiento no se considera relevante para hacer futuras proyecciones. Por último, Morningstar no asignará ninguna estrella si no existen suficientes fondos similares para hacer una comparación.

Consejos para utilizar Morningstar

Como ves, Morningstar puede ser una herramienta útil para encontrar fondos de inversión que se ajusten a tu estrategia, además de tener un panorama completo y actual del mercado. Pero no te va a señalar dónde tienes que invertir o cómo debes de hacerlo, ni tampoco dará una fórmula mágica que garantice una buena inversión.

Aún así, puede ser de gran ayuda a la hora de gestionar tu cartera, solo debes seguir estos consejos para aprovechar al máximo Morningstar.

No te quedes solo con las estrellas

Aunque las 5 estrellas del Morningstar Rating pueden ser un punto de partida para conocer más sobre un fondo de inversión, también debes de tener en cuenta otros aspectos. Por ejemplo, tu propia estrategia de inversión, la experiencia del gestor, la estrategia del fondo, etc. Un fondo con cinco estrellas no tiene por qué ser la mejor opción para ti.

Diversifica tu cartera

La diversificación de una cartera es necesaria para reducir los riesgos de inversión. Morningstar también tiene herramientas como la Style Box y la Ownership Zone para asegurar que tu cartera esté bien balanceada entre los diferentes tipos de activos, además de visualizar cómo se distribuyen tus inversiones. Así podrás identificar posibles áreas de concentración de fondos, para ajustar o hacer cambios de acuerdo a la estrategia.

Actualiza regularmente

Los mercados cambian constantemente, y lo que fue una inversión rentable ayer, podría no serlo mañana. Morningstar facilita esta revisión con su función “Mi cartera”, donde puedes monitorear el rendimiento de tus inversiones en tiempo real. Revisa y ajusta tu cartera regularmente para asegurar que está en línea con tus objetivos financieros.

Aprovecha los informes de análisis

Los análisis de fondos Morningstar son más cualitativos, por lo que te pueden dar una comprensión más profunda del fondo de inversión de tu interés. Por ejemplo, el Morningstar Analyst Rating está elaborado por analistas y tiene una proyección a futuro, completando el rating de estrellas con una evaluación prospectiva con calificaciones como Gold, Silver, Bronze, Neutral o Negative.

Usa el comparador de fondos de Morningstar

Morningstar cuenta con un comparador de fondos que te permite buscar y comparar fácilmente diferentes opciones de inversión. Solo tienes que introducir los nombres de los fondos que te interesan y evalúa cómo se miden en términos de rendimiento, comisiones o costo y riesgo.

Quiénes pueden utilizar Morningstar

Lo mejor de Morningstar es que no es solo para profesionales, ya que su plataforma es bastante intuitiva y no es complicada de usar. Incluso, al entrar a la web te pregunta si eres un inversor profesional o uno particular, por eso es útil para todas las personas. Ya sea que estés empezando a invertir o que seas un inversor experimentado, Morningstar te da las herramientas necesarias para analizar, comparar y seleccionar fondos de inversión.

Sin embargo, es importante recordar que, aunque Morningstar es una herramienta útil que puede guiarte en tus decisiones de inversión, nunca reemplazará la experiencia y el conocimiento que un asesor financiero calificado puede ofrecer. Un asesor te dará un enfoque personalizado y adaptado a tus necesidades y situación específica, algo que ninguna herramienta puede lograr. Por eso, si estás pensando en invertir, no dudes en revisar los productos de inversión que ABANCA tiene para ofrecer, con un equipo de profesionales expertos que te guiarán en cada paso. Si tienes dudas y quieres hablar con un profesional, puedes pedir cita en tu oficina más cercana.

Estos datos tienen finalidad informativa y no deben interpretarse en ningún caso como una recomendación de compra o venta, o de realización o cancelación de inversiones, ni puede servir como base de ningún tipo de decisión sobre inversiones actuales o futuras. ABANCA no se hace responsable de los perjuicios que pueda sufrir el inversor como consecuencia del uso de dicha información. El cliente es responsable de las decisiones de inversión que adopte y del uso que haga de la información proporcionada a tal efecto. Rentabilidades pasadas de las inversiones no garantizan rentabilidades futuras.