El mes de diciembre ha dejado subidas en los principales índices de renta variable. Las principales noticias que han actuado de catalizadores para el mercado ha sido (i) la nueva variante del coronavirus, denominada Ómicron, más infecciosa que sus predecesores y que ha llevado a los países a imponer de nuevo restricciones para evitar la propagación (ii) el comienzo del desacople en materia de política monetaria entre la Eurozona y EEUU, tras el anuncio de la Reserva Federal del fin del QE en el primer trimestre de 2022 y el mercado monetario descontando tres subidas de tipos durante el año (iii) las dificultades que se sigue encontrado el presidente de los EEUU, Joe Biden, a la hora de sacar adelante su plan de infraestructuras llamado “Build Back Better”, con divisiones internas en el propio partido acerca de los efectos económicos de dicho plan (especialmente la inflación) y (iv) la nueva regulación que ha introducido China para las salidas a bolsas (OPV) de empresas en países extranjeros, estableciendo mecanismos de aprobación atendiendo a criterios de ciberseguridad y protección de datos.

Macroeconomía

La inflación volvió a marcar máximos no vistos en tres décadas acercándose al 7%. El alza de precios se sigue viendo presionado por los altos precios de los combustibles y la electricidad, y también los precios del transporte, encareciendo todo tipos de bienes básicos y discrecionales. El empleo se mantuvo estable, pero las renuncias alcanzaron máximos en EEUU, pudiendo suponer presiones al alza en los salarios en los próximos meses.

Mercados

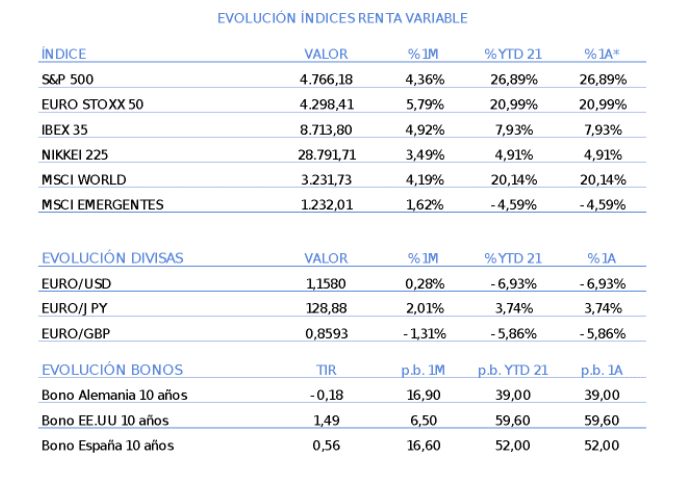

Con todo, los índices de renta variable han terminado el mes con subidas cercanas al +6% en Europa y al +5% en EEUU. El sector tecnológico ha sido el peor del mes lastrado por las alzas de tipos y las altas valoraciones de las empresas, mientras que defensivos y cíclicas han sido los de mejor comportamiento.

Por regiones geográficas, los mercados desarrollados siguen teniendo un mejor comportamiento relativo que emergentes. En crédito, el mercado primario volvió a alcanzar niveles record, muy cerca del nivel de emisiones de 2020, con el High Yield teniendo un mejor comportamiento relativo al Investment Grade.

En renta fija soberana, ligero steepening de las curvas tanto en Europa como en EEUU tras los últimos movimientos de los Bancos Centrales.

En materias primas, el barril Brent más de un +10% en el mes debido a (i) las previsiones de un menor superávit de petróleo en el primer trimestre (ii) los movimientos de la OPEP+ que a pesar de que sigue aumentando la producción en 400.000 barriles diarios, mantiene una postura flexible para adaptarse a las condiciones del mercado y mantener altos los precios. Subidas en el oro cercanas al 3% tras los datos de inflación que hundieron los tipos reales.

Noticias y actualidad económica

- 02/12/21: El S&P 500 se anota la peor caída en dos días consecutivos desde octubre de 2020. La aparición del primer caso en EEUU de la variante Ómicron y la insistencia de Powell en atajar la inflación pesaron en el ánimo inversor.

- 10/12/21: EL dato de inflación en EE.UU. se colocó en máximos de casi 40 años. En Europa, los posibles efectos que pueda tener la variante ómicron en la recuperación económica siguió pesando de forma negativa en el ánimo de los inversores, con la mayor salida de flujos de renta variable desde octubre de 2020.

- 14/12/21: Nuevas restricciones impuestas en Reino Unido debido a la variante ómicron.

- 16/12/21: La Reserva Federal informó de su intención de acelerar la reducción de compras de activos y anticipó tres subidas de tipos en 2022, una más de lo que esperaba el mercado. Para 2023 y 2024 esperan realizar tres y dos subidas adicionales, respectivamente. El mercado reaccionó de forma positiva impulsando los índices estadounidenses ya que los inversores creen que la economía podrá manejar este nuevo escenario de política monetaria.

- 17/12/21: Se confirmó la divergencia que seguirán los bancos centrales en 2022, ya que el BCE no sólo mantendrá su programa de compra de activos, sino que en la primera parte del año doblará esa cifra para compensar el fin del PEPP (Pandemic Emergency Purchasing Program).

- 20/12/21: Christopher Waller, uno de los gobernadores de la Reserva Federal, argumentó que la primera subida de tipos llegaría a partir de marzo, una vez que el tapering haya finalizado.

- 21/12/21: El auge de los casos ómicron ha obligado a los gobiernos a volver a restricciones más severas de cara al período navideño, sobre todo en países europeos.

- 23/12/21: Optimismo en los mercados tras conocerse en estudios científicos que las vacunas más extendidas entre la población generan resistencia frente a la nueva variante.

Recuerda que los contenidos de este blog tienen carácter informativo. Cualquier actuación motivada por su contenido o por la interpretación de las normas a las que hace referencia deberá ser analizada de forma específica teniendo en cuenta la situación particular de que se trate.